黄河旋风成“培育钻三剑客”中唯一亏损企业 资金链承重压、Q3末短债货币资金缺口近39亿

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

出品:新浪财经上市公司研究院

作者:新消费主张/cici

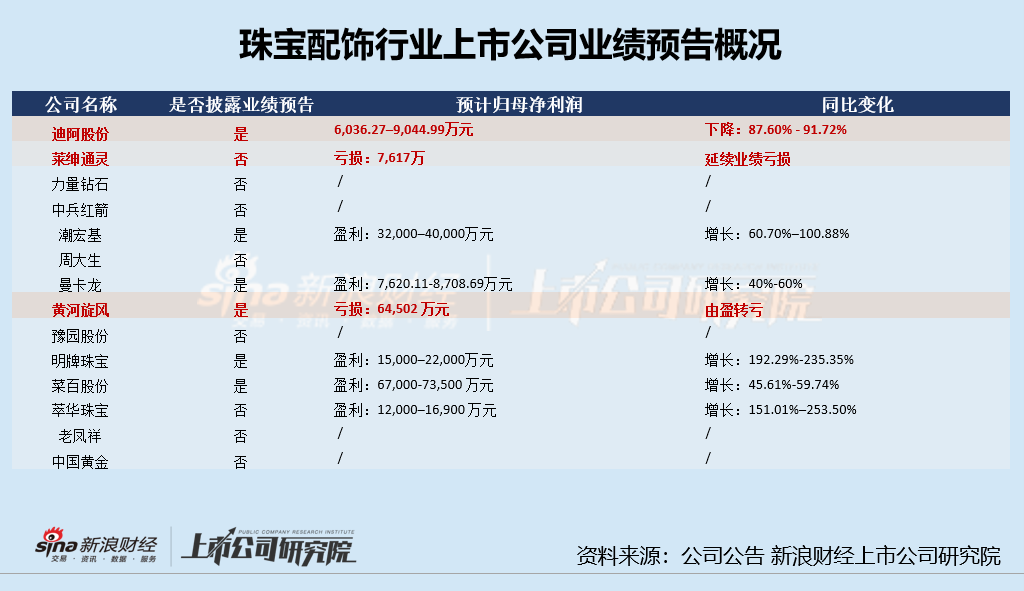

1月31日,A股2022年报预告收官,珠宝配饰行业绩优与绩差上市公司揭开面纱,产业景气度一览无余。在我们所关注的珠宝配饰行业上市公司中,共有8家发布了业绩预告或全年业绩,有5家上市公司预增,分别为潮宏基、曼卡龙、明牌珠宝、菜百首饰和萃华珠宝;有3家上市公司的2023业绩预告“拉响警报”,分别为迪阿股份、莱绅通灵和黄河旋风。

通过业绩预报我们可以看出,2023年珠宝配饰行业分化进一步加剧。这主要表现在,黄金首饰行业内上市公司多表现为预增、经营状况较为稳健,钻石品牌商及培育钻石这一细分行业内上市公司景气程度下降。

在发布业绩预警的3家上市公司中,黄河旋风的经营状况或更为值得关注。对于业绩转亏,黄河旋风认为主营业务超硬材料产品的重要细分产品培育钻石,受市场供需变化等原因,2023年度价格较同期大幅下降,致使公司主营业务利润大幅下降。若仅为培育钻价格下降的原因,那么主营业务同为培育钻的中兵红箭、力量钻石2023全年经营业绩或也有所下降,但尚未至亏损地步。

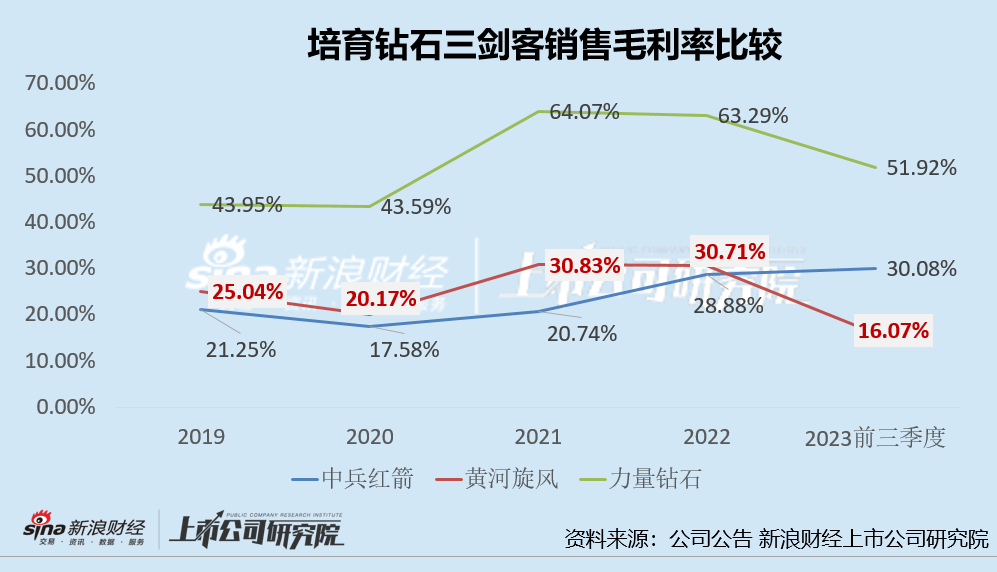

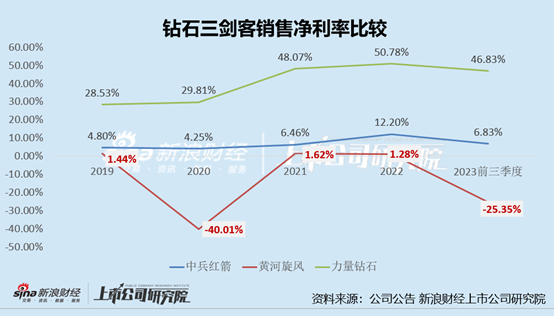

那么,“培育钻石三剑客”为什么就黄河旋风扛不住了呢?我们认为这主要是因为:(1)黄河旋风盈利能力向来较弱,销售毛利率和销售净利率水平显著低于力量钻石和中兵红箭。(2)黄河旋风债务压力显著高于力量钻石和中兵红箭,财务费用高企。

黄河旋风成“培育钻三剑客”中唯一亏损企业、盈利能力更是垫底

黄河旋风专注于人工合成金刚石产品研发、生产和销售的高新技术企业,主要产品包括培育钻石及工业金刚石两大体系。据黄河旋风发布的业绩预告,公司预计2023年经营业绩与上年同期相比,将出现亏损,实现归属于上市公司股东的净利润为-64,502 万元;预计扣非归母净利润为-65185万元。

业绩亏损的主要原因在于:公司主营业务超硬材料产品的重要细分产品培育钻石,受市场供需变化等原因,2023 年度价格较同期大幅下降,致使公司主营业务利润大幅下降。

培育钻石价格下降,“培育钻三剑客”黄河旋风、力量钻石、中兵红箭归母净利润均有所下降, 为何仅有黄河旋风出现了亏损呢?这与其盈利能力向来在“培育钻石三剑客”中垫底有关。

首先,从2023年全年业绩表现来看,据业绩预告披露规则中“净利润为负值”的上市公司应当在会计年度结束之日起一个月(1月31日前)内进行预告,在“培育钻三剑客”中仅有黄河旋风发布了业绩预亏预告。因此,黄河旋风在2023年全年仍为三家上市公司中唯一亏损企业。

其次,从盈利能力考量指标销售毛利率、销售净利率状况来看,黄河旋风同样垫底。2023年前三季度,力量钻石、中兵红箭、黄河旋风地销售毛利率分别为51.92%、30.08%、16.07%;销售净利率分别为46.83%、6.83%、-25.35%。

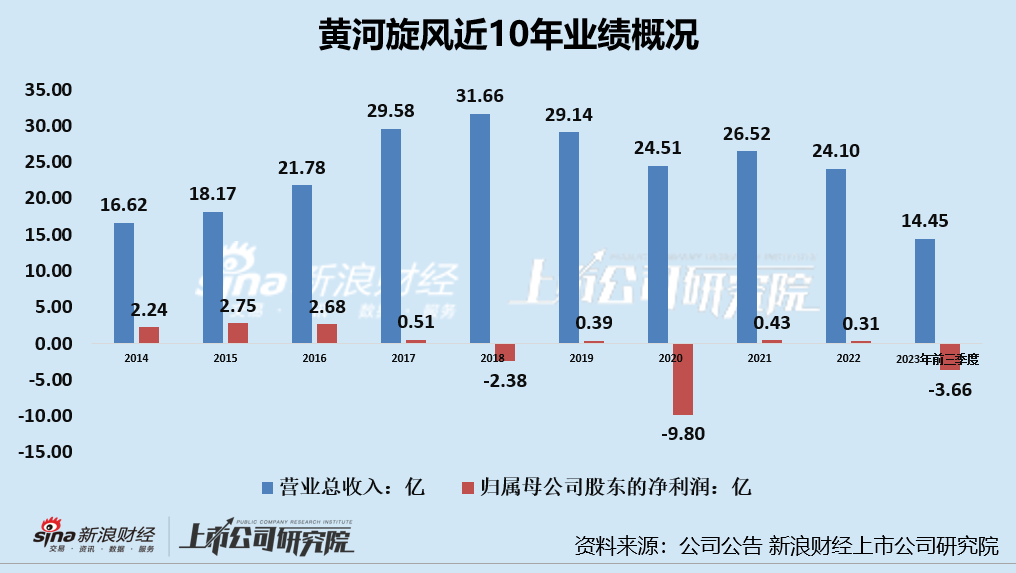

通过黄河旋风近10年业绩概况,我们不难发现2015年及之前公司经营状况较为平稳,但2016年后公司经营不确定性加大,甚至在2018年、2020年及2023年前三季度都出现了巨额亏损。

黄河旋风在经营上的转折,或就在于对名匠智能的收购。2015年,公司4.2亿元溢价购买明匠智能,并投资宝石级大单晶金刚石产业化项目,形成了2.96亿的商誉。然而,收购明匠智能后并未给公司整体业绩带来好转,反而因其业绩不达标而进行商誉计提成为公司业绩亏损的导火索。

因名匠智能业绩不符合预期,2017年、2018年,黄河旋风分别计提商誉减值准备1.18亿、1.78亿,2017年归母净利润大幅下滑,2018年甚至出现了亏损的情况。直至2020年5月,黄河旋风以10万元的价格向灿泽智能转让明匠智能49%股权,这才甩出这个高溢价收购的“烫手山芋”。

虽然低价出售了名匠智能,但这一收购决策的失误也让黄河旋风付出不小的代价。据有关媒体报道,在并购之初上海明匠的创始人陈俊雄心勃勃地预计到2017年明匠的营收能达到百亿,所以黄河旋风那段时间购买了很多的土地、办公楼等固定资产为2017年的百亿营收做储备,也就造成了公司后来资金紧张的局面。

资金链承重压:三季度末资产负债率高达69%、货币资金短期债务缺口近39亿

“培育钻石三剑客”中,黄河旋风是债务压力最大的一个。从资产负债率水平来看,2023年前三季度,黄河旋风、力量钻石、中兵红箭的资产负债率分别为69.08%、19.59%、30.28%。

除此之外,报告期内公司短期债务与货币资金缺口进一步放大,短期债务合计46.47亿元,其中包含短期借款33.39亿元、应付票据2.94亿元及一年内到期的非流动负债10.14亿元。然而,公司的货币资金仅为7.73亿元,二者缺口近38.74亿元。相比较之下,力量钻石、中兵红箭现金流相对充足,均未出现短期债务货币资金缺口。

同时,黄河旋风庞大的债务也在严重侵蚀其利润水平。2023年前三季度,公司利息费用合计2.44亿元,这无疑是让黄河旋风的经营状况雪上加霜。

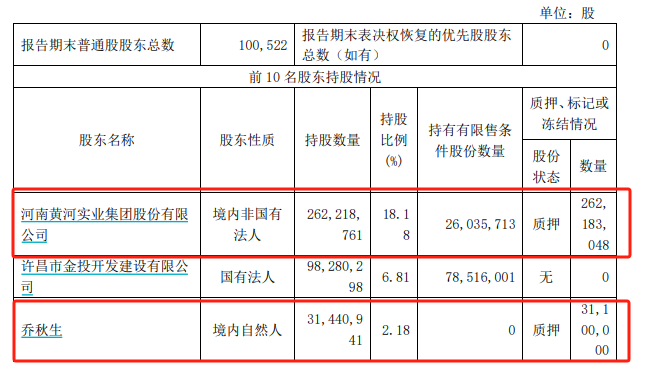

债务重压之下,黄河旋风控股股东黄河集团、乔秋生将其所持有超99%的股权都质押融资,据公司三季报披露,黄河集团持有公司股份 262,218,761 股,占公司总股本的18.18%;累计质押股数(本次质押后)262,183,048 股,占所持有公司股份总数的 99.99%,占公司总股本的 18.18%。黄河集团及其一致行动人乔秋生累计质押股份293,283,048 股,占其所持有股份数量 99.87%。

(资料来源:公司三季报)

(资料来源:公司三季报)

大股东质押且质押率较高,当股价出现大幅度波动时,会面临被平仓的风险,此种情形下,上市公司的股权结构很可能会发生变更,进而影响公司的正常经营。此前的2020年9月,黄河旋风股东陈俊所持公司4.77%股权在淘宝平台进行司法拍卖,许昌金投以最高价拍下了这笔股权。随后,许昌金投又通过在二级市场增持,将持股比例增加至6.81%。

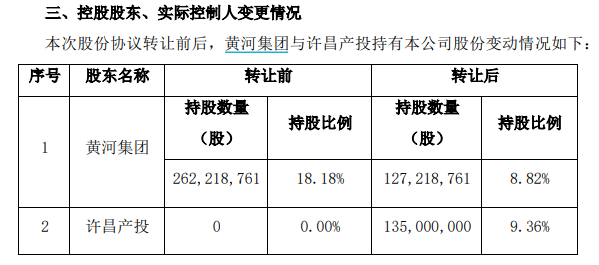

2023年9月15日,黄河集团与许昌产投于签署了《股份转让协议》,黄河集团将其持有的公司股份135,000,000股,以每股3.52元的价格转让给许昌产投,转让总价款4.752亿元。本次股权转让后,黄河集团的持股比例由18.18%下降至8.82%,许昌产投的持股比例由0%增长至9.36%。

(资料来源:公司公告)

(资料来源:公司公告)

许昌金投持有公司股份98,280,298股,占公司总股本6.81%;许昌产投与许昌金投控股股东均为许昌投资,许昌投资间接总持有公司股份233,280,298股,占公司总股本16.18%;许昌投资是许昌市财政局下属国有独资公司。因此,黄河旋风的控股股东也变为许昌产投,实际控制人将变更为许昌市财政局。

许昌市财政局作为新的实际控制人,或将为黄河旋风提供更多的资金支持和政策扶持。至于能否扭转公司业绩颓势、提升公司盈利能力,缓解公司资金链重担,仍有待进一步观察。

股市回暖,抄底炒股先开户!智能定投、条件单、个股雷达……送给你>>

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

责任编辑:公司观察